業務内容

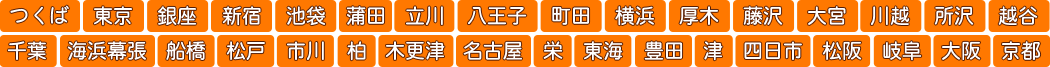

対応エリアについて

最寄りの事務所がどこかを知りたいという方はこちらをご覧ください。いずれも駅から近い場所にありますので,ご来所の際も便利かと思われます。

生前対策をお考えの方へ

1 生前対策は時間との勝負

生前対策は、できる限り早いうちから始めることをおすすめします。

なぜなら、被相続人(生前対策を行う人)が亡くなった後はもちろん対策は行えないですし、認知症になってしまうと、いくら本人でも各種の手続き・契約行為ができなくなり、十分な生前対策を行うことができないためです。

生前対策を先延ばしにしてしまい、十分な対策を行えないまま相続が発生した結果、相続人が相続税を支払えなかったり、相続人同士が揉めてしまったりする可能性があります。

実際、生前対策をほとんど行わなかったために、相続人が相続税を支払えず、相続人自身の財産を切り崩して税金を支払ったというケースもあります。

逆に、できる限り早い段階から生前対策を行った結果、納める相続税を0にできたケースや、遺言書を専門家監修のもと作成したことにより、相続開始後、相続人同士が揉めることを予防できたケースもあります。

そのため、生前対策をお考えの方は、できるかぎり早めに行動した方がよいといえます。

なお、生前対策をご相談される方の中には、60代の方も多くいらっしゃいますので、ご年齢に縛られることなく、一度専門家にご相談されることをおすすめします。

2 3つの生前対策

生前対策には、大きく分けて、以下の3つの種類があります。

①相続税の軽減

②紛争予防

③認知症対策

⑴ ①相続税の軽減

生前対策のうち代表的なものとして、相続税対策が挙げられます。

そもそも、相続税は、最高税率が55%と非常に高いものとなっており、多額の相続税を納めたために相続した財産がほとんど残らない場合や、相続税を納められず、遺産を売却しなければならない場合もあります。

そうならないようにするためにも、今のうちからしっかりと相続税対策を行っていくことをおすすめします。

相続税対策で代表的なものには、例えば、年間110万円を子や孫に生前贈与する方法があります。

もっとも、今後の税制改正次第では、この対策もあまり通用しなくなるおそれもありますので、注意が必要です。

⑵ ②紛争予防

生前対策の中で忘れてはいけないものとして、紛争予防が挙げられます。

紛争を予防する方法には、遺言書の作成や生命保険の活用等があります。

そのうち、遺言書の作成については、なるべく専門家にご相談されることをおすすめします。

なぜなら、遺言書の内容次第では、そもそも遺言書自体が無効になってしまう場合や、遺言書の内容に不備があったために、遺言書自体が紛争の火種になってしまう場合があるためです。

実際、手書きの遺言書で、作成日を「昭和41年7月吉日」と記載したものが、具体的な日付を記載すべきという法律のルールから外れているというだけで、遺言書自体無効になってしまった事例もあります。

無効になった場合、相続人全員で遺産分割協議を行う必要があり、相続人同士で揉める原因にもなってしまいます。

⑶ ③認知症対策

最後に、被相続人が認知症になった後でも、財産管理に困らないように事前に対策しておく、認知症対策というものがあります。

被相続人の認知症が進んでしまった場合、銀行口座が凍結されるおそれがあります。

凍結された際、何も対策をしていないと、成年後見人という人を立てない限り、相続人であっても預貯金を自由に引き出せなくなる場合があります。

成年後見人とは、簡単にいうと、被相続人の代わりにその財産を管理する人のことをいい、家庭裁判所によって選ばれます。

現在、家庭裁判所は、弁護士や司法書士等の専門家を成年後見人に選ぶ傾向があり、相続人が成年後見人になれない可能性も高くなってきています。

そのため、司法書士等の赤の他人が被相続人の財産管理を行うということも起こり得ます。

また、成年後見人へ報酬を支払う必要があり、月5万円程度かかることもあります。

上記のような金額を毎月支払い続けるとなると、被相続人の家計を圧迫することになってしまうおそれもあります。

そのため、事前の対策として、被相続人自らが選んだ人に自分の後見人になってもらう任意後見人契約を相続人と結んでおけば、万一、被相続人が認知症になってしまっても、財産管理を相続人にまかせることができます。

3 法律だけでなく税金にも詳しい専門家にご相談を

生前対策を専門家へご相談される場合は、法律だけでなく、税金にも詳しい専門家をおすすめします。

なぜなら、専門家の中には、相続税をほとんど知らない方や誤った知識を有している方がいるためです。

実際、相続税申告の内容に不備があり、本来支払う額よりも多額な相続税を支払わなければならなくなった事例や、信託銀行が勧めた方法で生前対策を行っていたところ、後日、税務署より申告内容の誤りを指摘され、追徴されてしまった事例があります。

このように、生前対策は、法律と税金のどちらも重要になってきます。

4 専門家が共同でサポートしてくれる事務所がおすすめ

そのため、おすすめとしては、相続を主力に扱っている事務所で、かつ、弁護士と税理士が共同でサポートしてくれる事務所に相談された方がよいかと思います。

なぜなら、弁護士であれば、紛争予防や認知症予防等の法律に詳しく、また、税理士であれば、相続税等の税金に詳しい可能性が高いためです。

このような事務所ですと、さまざまな観点からアドバイスを受けられるため、十分な生前対策を行うことができる可能性が高いです。

また、相談する事務所ごとに、アドバイスの内容も異なってくる可能性がありますので、複数の事務所に相談されることもおすすめです。

なお、私たちは相続に精通した弁護士や税理士による相続の無料相談も実施しております。

ご質問だけでも構いませんので、お気軽にお問い合わせください。

相続を依頼する専門家の選び方のポイント

1 相続に強い専門家に依頼する

相続を依頼する専門家としては、弁護士や税理士、行政書士や司法書士、銀行等が考えられます。

もっとも、専門家の中には、あまり相続に詳しくない方もいらっしゃるため、相続を依頼する際は、相続に強い専門家を選ぶようにすることをおすすめします。

万一、あまり相続に詳しくない専門家に頼んでしまうと、相続税を本来の分よりも余分に支払うことになったり、せっかく作った遺言書が原因で、相続人同士でトラブルに発展することになったりするなどのトラブルが発生してしまうかもしれません。

そのため、相続を依頼する際は、まずは相続に強い専門家に依頼することをおすすめします。

2 おすすめは相続の幅広いサポートを行っている事務所

また、相続を依頼する場合は、相続に関して、幅広いサポートを行っている事務所もおすすめです。

理由として、相続は、相続法だけでなく、税金や保険、不動産等が密接に絡み合っている分野であり、専門家ごとに、得意不得意が分かれるためです。

例えば、遺言書の作成においても、文言を法的に正しいものにするという法律の知識だけでなく、相続税対策のために、どういった分け方をすればよいのかという税金の知識も必要になります。

また、保険を活用して、遺留分や相続税対策をする場合は、保険の知識も当然必要になります。

さらに、マンションを建てて、それを遺言書に記載する場合は、不動産の知識も必要になります。

このように、相続案件については、法律だけでなく、税金や保険等の様々な知識が必要になります。

そのため、相続を依頼する専門家を選ぶ際は、その事務所が相続について、トータルサポートを行っているかも確認した方がよいといえます。

3 相続の無料相談を活用する

事務所の中には、相続の無料相談を実施しているところもあります。

そのため、実際に専門家に依頼する前に、まずは、無料相談を行っている事務所にご相談いただき、相続に強い専門家はいるのか、相続についてトータルサポートを行っているのか等を確認していただいてから、実際に依頼するかを決めるのがよいかもしれません。

相続については、詳しい専門家に依頼できるかによって結果が大きく異なることがありますので、専門家選びは慎重に行った方がよいかと思います。

相続を税理士に相談すべきタイミング

1 相続税申告等には期限がある

相続が発生した後、相続税申告や準確定申告を行わなければならない場合があります。

これらの税金の申告には、厳格な期限があり、期限を過ぎてしまうと、延滞税等の過料を科せられることになります。

なお、相続税申告の場合は、相続開始を知った日の翌日から10か月以内に、準確定申告の場合は、相続開始を知った日の翌日から4か月以内に申告を行う必要があります。

また、相続税に関しては、期限までに相続税申告をしないと、特例等が使えなくなり、その分多めに相続税を支払わなくてはならなくなる場合もあります。

そのため、相続が発生した場合は、早めに税理士にご相談されることをおすすめします。

2 相続税対策は早めに始めた方がよい

基本的に、相続税対策は、早めにやればやるほど、効果が高くなります。

例えば、親族に毎年110万円の贈与(暦年贈与といいます。)を行う場合、できる限り若いうちから行った方が、節税の効果が高いです。

他方、相続開始前の一定期間内の相続人への贈与は、相続税の課税対象となるため、相続税対策の効果はほぼありません。

そのため、相続税対策を行う場合は、できる限りお早めに税理士に相談していただき、対策を進めたほうがよいかと思います。

なお、親族への毎年の贈与(暦年贈与)は、専門的な知識が必要に行っておかないと、後々、課税の対象になる場合があり、これまで多くの方が、暦年贈与が原因で税務調査に入られたことがあります。

3 相続税に強い税理士にご相談を

税理士の中でも、相続税に詳しい税理士は限られているのが現状です。

というのも、相続税申告の件数は、税理士の数に比してそれほど多くなく、また、実情、相続税のことを勉強しなくても、税理士になることが可能だからです。

そのため、税理士の中には、今まで相続税申告に関わったことがない先生もいらっしゃいます。。

相続税に詳しくない税理士に依頼してしまうと、本来支払う分よりも多めに相続税を払わなければならなくなったり、後々、税務調査に入られたりするかもしれません。

そのため、相続税に関しては、相続税に強い税理士にご相談されることをおすすめします。

相続を弁護士に相談すべき理由

1 弁護士は紛争以外にも対応できる

相続でお困りの方の中には、「弁護士に相談するのは、揉め事が起きてからでいい」と思われている方もいらっしゃるかもしれません。

しかし、相続に詳しい弁護士であれば、紛争になった場合だけでなく、遺言書の作成や生前対策、預貯金解約等の手続き的業務についても、対応することが可能です。

基本的に、弁護士は、行政書士や司法書士等の他の士業と違い、相続税申告以外の相続手続きについては、ほとんど行うことができます。

そのため、相続に強い弁護士であれば、高い専門性をもって、相続の相談に乗ることができるため、相続の相談先としては最適だといえます。

2 無料相談を実施しているところもある

弁護士のイメージとして、「相談料や費用が高い」と思われている方もいらっしゃるかもしれません。

しかし、相続に関して、無料相談を実施しているところや、費用が他の士業に比べて安いところもあります。

そのため、相続について相談する場合は、無料相談を実施している事務所にご相談いただき、費用等も考慮して、相続に強い弁護士にご依頼されることをおすすめします。

相続に強い事務所に依頼した方がよい理由としては、相続手続きの中には、期限があるものや、間違えてしまうと大変なことになるものが多数存在します。

例えば、遺留分侵害額請求や相続放棄等については、期限が存在します。

また、遺言書の書き方や遺産分割協議書の書き方を間違えてしまうと、トラブルに発展する可能性が十分あります。

そのため、相続のことをご依頼する場合は、相続に強い事務所に頼まれることをおすすめします。

3 相続でお困りの際は相続に強い弁護士へご相談ください

このように、相続でお困りの際は、相続に強い弁護士へ相談した方がよいかと思います。

相続に強い弁護士がいるかどうかについては、事務所のホームページ等をご確認いただき、相続への力の入れ具合で、ある程度把握することができます。

相続が円満に進むように、専門家選びは慎重に行うことをおすすめします。

相続の無料相談を実施しています

1 相続の無料相談の内容

私たちは、相続に特化した弁護士や税理士との相続の無料相談を行っています。

そこで、無料相談の内容、無料相談を行うまでの流れ等について、ご紹介いたします。

相談内容としては、例えば、遺言書の作成や相続税対策、遺産分割や遺留分等、相続に関するものでしたら、幅広くご相談をお受けしております。

相談料について、よくあるような「30分以降は5000円の相談料がかかる」といったこともありませんので、ご安心ください。

相談時間についても、基本は1時間としていますが、事前にご相談いただければ2時間のご相談を行うことも可能です。

2 なぜ相続の無料相談を行っているのか

私たちが相続の無料相談を実施している理由は、「一人でも多くの方の相続の悩みを解決したい」という思いがあるためです。

今までの相談者の方には、「相談料の都合で、専門家に相談するのが難しい」という方もいらっしゃいました。

そういった方でも安心して専門家とのご相談ができるように、相続の無料相談を実施しております。

「なんだか相続に対して、漠然と不安だから相談したい」や「専門家に相談していい内容なのか分からないけど、話は聞いてみたい」といったことでも大丈夫ですので、ご相談ください。

3 相続の無料相談を行うまでの流れ

実際に、専門家との無料相談を行うまでの流れとしては、まず、メールかお電話にてご連絡ください。

その際、受付のスタッフが当事者様のお名前やご相談の内容等を簡単に伺います。

相続人の名前や相続財産の内容については、差支えがない範囲で大丈夫ですので、お答えいただくと、その後のご相談がスムーズに進みます。

その後、専門家より日程調整のご連絡をさせていただき、決まりました相談日に、実際にご相談いただくという流れとなります。

なお、電話相談をご希望の方は、改めて専門家からお電話させていただきます。

また、テレビ電話相談も行っておりますので、遠方に住んでいる場合や外出を控えている方でも、安心してご相談していただけます。

不動産評価に強い専門家に依頼した方が良い理由

1 不動産の価格によって結果が異なる場合がある

相続手続きは、以下にご説明するように、不動産の価格によって、結果が大きく異なる場合があります。

不動産の価額次第では、相続人にとって不利な結果になるかもしれません。

また、この不動産の価格については、どの専門家に依頼するかによっても、価格が変わってきます。

そのため、相続手続きは、不動産評価に強い専門家にご依頼されることを強くおすすめします。

2 不動産評価によって結果が大きく変わる相続手続きの種類

⑴ 相続税申告

「不動産の価格は依頼する税理士によって異なる」といわれるほど、相続税申告においては、どの税理士に頼むかによって不動産の価格が変わります。

当然、不動産の価格が変われば、相続税も変わります。

なぜ、このように不動産の価格が税理士によって異なるのかというと、あまり相続税申告を扱っていないという税理士も珍しくなく、適切な価格を算出するのが難しいからです。

加えて、相続税における土地の評価については、極めて専門的な知識が必要になるため、相続税に特化した専門家でないと、正確な評価が難しい場合があります。

実際、以前から付き合いがあるという理由で相続税に詳しくない税理士に頼んでしまった結果、1,000万円以上、余分に相続税を納めなければならなくなったケースもあります。

なお、余分に相続税を納めたとしても、税務署は指摘してくれないため、納めた税金が勝手に返還されることはありません。

⑵ 遺産分割協議

遺産分割協議においても、不動産の価格は極めて重要です。

なぜなら、不動産の価額次第で、相続人がそれぞれ取得できる権利の額が変わるためです。

例として、亡くなったのが父、相続人が長男と長女2人、父の財産として、自宅と預貯金1,000万円があるというケースで考えてみます。

法定相続分どおりに分けると、相続の権利は、長男2分の1、長女2分の1となります。

そこで、自宅の価額が1,000万円である場合は、長男が自宅を相続したい場合は、長男が1,000万円の自宅を、長女が1,000万円の預貯金を相続することになります。

他方、自宅が500万円の場合は、遺産の合計が1,500万円となり、それを長男と長女で2分の1ずつに分けるため、長男が500万円の自宅と250万円の預貯金、長女が750万円の預貯金を取得することになります。

このように、不動産の価格によっては、相続できる額が変わってきます。

そのため、不動産評価に詳しい専門家に依頼した方が、相続を有利に進めていくことができるかもしれません。

⑶ 遺言書作成

遺言書作成においても、不動産評価は重要になります。

「誰にどの不動産を相続させるか」によって、相続税の額が変わる可能性があるためです。

相続税については、様々な相続税を減らすための特例があり、土地については、小規模宅地等の特例という非常に強力な特例があります。

小規模宅地等の特例とは、簡単にいうと、一定の要件を満たす場合、土地の評価額を最大80%減額できるというものです。

特例を使用すると、例えば、本来1億円する土地でも価額を2,000万円として相続税を計算することになります。

そのため、小規模宅地等の特例を使った場合、大きく相続税を減らすことができます。

もっとも、この小規模宅地等の特例を使える土地については、対象が限られているため、すべての土地にこの特例が使えるわけではありません。

また、誰に土地を相続させるかによっても、特例が使えるかどうかが異なります。

そのため、遺言書を作成する場合は、「どの土地を誰に相続させれば相続税が安くなるのか」といった点も考慮する必要があります。

3 不動産評価に強い専門家の見つけ方

それでは、不動産評価に強い専門家の見つけ方について、ご説明します。

ポイントとしては、①専門家の数、②相続税申告に力を入れていることの2つに着目して、ホームページや広告等で不動産評価に強い専門家を探すことができます。

①専門家の数については、弁護士や税理士、司法書士、行政書士等の専門家が多く在籍している事務所であれば、各専門家で連携し合い、不動産に関するノウハウを蓄積している可能性が高いといえます。

また、②相続税申告に力を入れている事務所であれば、不動産の評価方法についても必然的に詳しくなるため、不動産評価に強い専門家といえるかと思います。

このように、専門家を選ぶ際は、①専門家が複数在籍しているか、②相続税申告に力を入れているかに着目してみることをおすすめします。

相続手続きを専門家に依頼した方がいい場合

1 1 すべての手続きを自分で行うこともできる

相続手続きについては、ご自身で行った方がいい場合と、専門家に依頼した方がいい場合とがあります。

もちろん、すべての手続きをご自身が行うこともできます。

しかし、ご自身で行う場合は、入念な調査や専門家への事前相談をしないと、取り返しのつかないことになるかもしれません。

例えば、相続手続きの期限に間に合わず、借金を背負うことになったり、裁判所での手続きで、自分の主張が十分に認められなかったりする場合もあります。

そこで、一般的にどのような場合に専門家に依頼した方がよいのかについて、ご説明いたします。

2 簡単な相続手続きは自分でできる

簡単な相続手続き、たとえば戸籍の取得や市役所への死亡届出、年金の届出などは、ご自身で行うことができます。

このような手続きについては、特に遅れてしまっても、ほとんどペナルティはありません。

また、相続人同士で揉めておらず、通常どおり相続する場合であれば、不動産の名義変更や相続税申告以外は、専門家に依頼する必要は基本的にはないといえます。

3 複雑なものは専門家に

複雑な手続き、例えば、裁判所や法務局、税務署等に出す書類の作成や、相続人同士の揉め事については、専門家に依頼した方がよいかと思います。

特に、相続放棄や相続税申告などは、一つでも間違えてしまうと、大問題となってしまう場合があるため、注意が必要です。

また、遺留分侵害額請求や遺産分割については、専門的知識が必要になりますし、また、裁判手続きが必要になる場合もありますので、専門家に依頼されることをおすすめします。

4 迷ったら専門家へ

専門家の中には、無料相談を実施しているところもあります。

実際に相談してみて、ご自身でできる内容であれば、必ずしも専門家を選ぶ必要はありません。

そのため、ご相談の際は、その相続手続きがどのようなものなのか、手続きの流れはどういったものなのかをご質問されることをおすすめします。

相続手続きが完了するまでにかかる時間

1 手続きが完了するまでの一般的な期間

私自身、相続の相談を受ける中で、お客様から「相続手続きが終わるまでどのくらいかかりますか」というご質問をよく受けます。

もちろん、手続きの種類や、事案の複雑性、専門家の対応などの関係で、相続手続きが完了するまでの期間は大きく異なる場合があります。

そこで、相続手続きのうち、代表的なもの5つについて、相続手続きが完了するまでの一般的な期間について、ご説明いたします。

2 遺産分割

遺産をどう分けるのか(これを遺産分割といいます)については、相続人の間で揉めている場合と揉めていない場合とでは、完了するまでの期間に大きな違いがあります。

⑴ 揉めている場合

相続人同士で揉めている場合は、たとえ、専門家を間に入れたとしても、1年以上かかる場合が多いです。

また、裁判での解決となると、長いものでは3年以上かかる場合もあります。

なお、専門家を間に入れなかった場合は、さらに長期化する場合もあります。

⑵ 揉めていない場合

相続人同士で揉めていない場合は、だいたい3〜6か月程度で完了することが多いです。

もっとも、相続人が複数いる場合や相続財産が多い場合は、9か月程度かかる場合もあります。

3 遺言書の作成

遺言書の作成に関しては、一般的に、早ければ1か月、遅くとも3か月以内で終わります。

なお、公正証書遺言の場合は、公証人との日程調整の関係で、上記よりも多少時間がかかる場合もあります。

4 登記手続き

登記手続きについては、1か月から3か月以内に終わる場合が多いです。

もっとも、相続関係が複雑な場合は、戸籍謄本等などの必要書類の取得に時間がかかるため、完了までに、もう少し時間がかかる場合もあります。

5 相続税の申告

相続税の申告については、通常2か月から3か月程度かかる場合が多いです。

相続税申告については、遺産の資料を集めるのに時間がかかるため、資料がすべて揃っている場合であれば、1か月以内に終わる可能性が高いといえます。

相続について専門家に依頼するタイミング

1 専門家への依頼のタイミング

相続に関して、そもそも、いつ専門家に依頼した方がいいのか分からないという方もいらっしゃるかもしれません。

そこで、専門家に依頼するタイミングとして、①ご生前②相続が開始した直後③相続が開始してから1年以内に分けてご説明しようと思います。

2 ①ご生前

遺言書の作成や民事信託など、ご生前に相続対策を検討した方がよい場合があります。

遺言書の作成や民事信託を専門家に依頼する場合は、なるべく早めに、できればすぐに相談だけでもされることをおすすめします。

理由としては、病気や事故などの万一のことが起こってからではどうしようもなく、また、認知症になってしまった場合はそもそも遺言書の作成や民事信託の契約自体ができなくなるおそれがあるためです。

そのため、相談のみでも大丈夫ですので、できるだけ早めにご相談に行かれることをおすすめします。

3 ②相続が開始した直後

相続手続きの中には、期限があるものが存在します。

相続放棄や限定承認は、亡くなったことを知ってから3か月以内、準確定申告は、相続の開始があったことを知った日の翌日から4か月以内に行わなければなりません。

また、相続税の申告は、亡くなったことを知った日の翌日から10か月以内、相続登記は、不動産を相続で取得したことを知った日から3年以内、遺留分侵害額請求は、相続の開始および遺留分を侵害するような遺贈が行われたことを知ってから1年以内に行う必要があります。

特に、相続放棄や限定承認手続きについては期間が短く、期限を過ぎてしまうと、そもそも相続放棄や限定承認をすることができず、借金などを背負ってしまうおそれがあるため注意が必要です。

そのため、相続放棄や限定承認をお考えの方はもちろんですが、その他の手続きが必要な場合でもできる限りお早めにご相談することをおすすめします。

4 ③相続が開始してから1年以内

基本的に、遺産をどのように分けるかについては、特に期限は設けられていません。

もっとも、いつまでも遺産の分け方が決められていないと、次に相続人のうちの一人が亡くなった場合、亡くなった相続人の相続人も含めて遺産分割をしなければなりません。

例えば、祖父が亡くなった後に父が亡くなった場合、祖父の相続人と父の相続人全員とで遺産の分け方について話し合う必要があります。

相続人の数が増えると、その分手続きも複雑となってしまうため、遺産の分け方については、できる限りお早め決めておくのがよいかと思います。

遺産分割にお悩みの際も、早めにご相談されることをおすすめします。

相続手続きを専門家に依頼した場合の費用

1 費用は専門家や依頼内容ごとに異なります

専門家に相続手続きを依頼する場合、「費用がいくらかかるのか」は非常に重要な点です。

もちろん、相続手続きを専門家に依頼した場合にかかる費用については、依頼する専門家や依頼内容ごとによって、大きく異なります。

そこで、一般論として、相続手続きを専門家に依頼した場合にかかる費用についてご説明しようと思います。

なお、事務所ごとの詳しい費用については、ホームページなどでご確認ください。

2 遺産分割や遺留分請求等の紛争関係の手続き

紛争関係の手続きの費用については、主に着手金と報酬金とに分かれます。

「着手金」は、契約の初めに払うお金のことで、「報酬金」は事件解決時に支払うお金のことをいいます。

着手金や報酬金の費用については、旧日本弁護士連合会報酬等基準というものに沿って報酬額を定めているところが多いです。

この基準に沿った場合、遺産が300万円を超え3000万円以下の場合は、着手金が相続した遺産の額の5%と9万円、報酬金が相続した遺産の額の10%と18万円となります。

例えば、相続によって、1000万円を得た場合、着手金は59万円、報酬金は118万円で、あわせて177万円ということになります。

もっとも、事務所によっては、着手金がかからないところもありますので、詳しくは、ホームページをご確認ください。

3 遺言書の作成など紛争性のない手続き

相続人同士の争いがなく、単純に相続の手続きをするといった場合の費用については、手続きごとに費用が大きく異なります。

代表例として、遺言書の作成、相続登記、相続税の申告についてご説明します。

⑴ 遺言書の作成

費用としては、一般的に12万から20万円ほどのところが多いです。

また、遺言書の保管費用や公証役場までの出張費等がかかるところもあります。

遺言書の保管や出張費等がかさみ、予想より高くなるところもあります。

そのため、遺言書作成については、専門家に依頼する直接の報酬だけでなく、その他の実費も含めての金額を確認するとよいです。

⑵ 相続登記

亡くなった方が土地や建物などの不動産を所有していた場合、当該不動産を取得する人に不動産名義を変える必要があります。

費用については、専門家への報酬及び税金等がかかります。

専門家への報酬については、6万円前後が多いです。

また、税金については、不動産の価額の0.4%がかかります。

⑶ 相続税申告

遺産総額の何%が基本報酬というように料金を設定している事務所が多いと思われます。

もっとも、遺産の総額や遺産の内容、相続人の数や申告期限までの期限などによっても、費用が異なります。

相続手続きを行う前にすべきこと

1 相続手続きの前に行うべきこと

相続手続きを始める前に行う必要がある手続きとして、①相続人の調査②遺産の調査③相続手続きの期限の確認④遺言書の調査があります。

これらの手続きを行わないと、せっかく合意した遺産分割協議が無効になってしまったり、期限を過ぎてしまいペナルティーを科せられてしまったりすることがありますので、注意が必要です。

2 相続人の調査

まず初めに、相続人が誰なのかを調査する必要があります。

⑴ 相続人となる対象

相続人は、第1に子どもや孫、第2に両親や祖父母、第3に兄弟姉妹や甥姪の順番で対象となり、配偶者は常に相続人となります。

例えば、亡くなった方に子どもはいないが、配偶者と両親、兄弟姉妹がいる場合、相続人は配偶者と両親となります。

両親が亡くなっていない限り、兄弟姉妹は、相続人ではありません。

⑵ 相続人の調査方法

調査方法としては、戸籍等で確認することが確実です。

具体的には、亡くなった方の出生から死亡までの戸籍を集め、そこから相続人が誰なのかを確定させます。

戸籍については、市区町村役場等の窓口で取り寄せることができます。

3 遺産の調査

次に遺産の内容について調査します。

もちろん、プラスの財産だけでなく、借金などマイナスの財産の調査も行う必要があります。

なお、調査の結果、マイナスの財産の方が多い場合は、相続放棄を行い、相続をしないという選択をすることもあります。

⑴ 預貯金などのプラスの財産調査

預貯金については、銀行ごとに残高照会をかける方法で調査することができます。

なお、亡くなった方がどこの銀行に口座をもっているのか不明な場合は、ご自宅に残されていた書類などを手掛かりに、亡くなった方の住所近くの銀行や郵便局、農協等に照会をします。

また、不動産については、固定資産税納税通知書や登記を確認することで把握することができます。

⑵ 借金などのマイナスの財産調査

借金の調査については、亡くなった方宛てに請求書や督促状等が届いていないかを確認します。

また、銀行からの借入れやクレジット、サラ金からの借入れについては、専門の機関で調べることが可能です。

なお、連帯保証人の責任や個人からの借入れについては、調べる方法が限られており、調べることができないという場合もあります。

4 相続手続きの期限の確認

相続手続きの中には、期限が存在するものもあります。

特に、相続放棄や限定承認の手続きについては、「亡くなったことを知ってから3か月」という期限があるため、注意が必要です。

他にも相続税申告や準確定申告、相続登記などには期限がありますので、それぞれ必要となる手続きの期限を確認しておくことをおすすめします。

5 遺言書の調査

亡くなった方が遺言書を作成している場合があります。

遺言書があれば、相続人同士で遺産の分け方について話し合う必要がなくなり、遺産の分け方でもめる可能性も少なくなるため、遺言書の存在は極めて重要です。

手書きの遺言書については、亡くなった方の自宅を調査するなどして探します。

公証役場で作成された遺言書については、公証役場で確認することが可能です。

その際、戸籍等の必要書類が必要になるため、詳しくは、公証役場でご確認ください。

6 お気軽にご相談ください

相続後はまず一度ご相談いただき、どのように各種手続きを進めていくか把握しておくことをおすすめします。

自分の場合はどのような手続きが必要なのか、それはいつまでに行わなければならないのか等、よく分からないという方は、お気軽にご相談ください。

相続で時間のかかる手続き

1 相続人調査

相続案件をご依頼いただいた場合、最初に相続人の調査をします。

基本的に、亡くなった方の、生まれてから亡くなるまでの一連の戸籍を取得します。

亡くなった方が戸籍の移動を繰り返している場合や、複数回再婚されている場合には、それだけ戸籍を集める量が増えることとなります。

また、相続人が存命であるかの証明のために、相続人の現在の戸籍も必要となるのですが、相続人の関係が複雑であれば、その分必要となる戸籍は増えます。

相続人が複数いる場合などには、その後の手続きを簡易かつ迅速に進めるために、法定相続情報という戸籍に代わるものも取得することもできます。

2 相続財産調査

戸籍の取寄せと並行して、遺産の調査も始めます。

遺産の調査については、金融機関から残高証明書や取引履歴、市区町村が発行する不動産の評価証明書や名寄帳、法務局が発行する全部事項証明書や登記情報、公図等の各証明書を取り寄せます。

また、不動産については、固定資産税納税通知書が届いていたら、そちらも参考にします。

金融機関や自治体から証明書を取り寄せる際に、亡くなった方の現在の戸籍や相続人の戸籍、相続人の印鑑登録証明書等が必要になりますので、これらの手続きは戸籍等が集まり次第行うことになります。

遺産の権利関係が複雑である場合や把握していない不動産や預貯金がある場合などは、調査が完了するまでに3か月以上かかる場合もあります。

3 遺産の分割に関する協議

相続人と遺産内容が確定したら、遺産をどう分けるのかについて、相続人同士で話し合います。

状況次第では、相続人や遺産の調査と並行して、他の相続人との交渉を開始する場合もあります。

この、協議にかかる時間は、事案によって大きく異なります。

交渉次第では1~2か月でまとまることもありますし、相続人同士の関係性、相続人と亡くなった方との関係性、事案の内容の複雑性などによっては、解決までにかなりの時間を要するケースもあります。

当事者の話合いのみでの解決が難しい場合は、調停や審判などといった、裁判手続での手続きを行う場合もあります。

調停や審判まで行ってしまうと、解決までに数年かかる場合もありますので、調停や審判を行うかについては、慎重に決定する必要があります。

4 その他の手続き

遺言書の作成や相続を放棄する手続き、任意後見人の選任等の相続手続きに関しては、紛争案件に比べて、それほど期間はかかりません。

もっとも、相続人の調査や財産調査については、これらの手続きにおいても必要になる場合がありますので、期間が若干長引く場合もあります。

5 相続案件は専門家にご相談を

これまで見てきた手続きについては、あくまでも専門家に依頼された場合にかかる期間です。

そのため、ご自身で相続手続きを行う場合は、さらに期間がかかるかもしれません。

なるべく早く相続案件を解決したい場合は、ご相談だけでも大丈夫ですので、一度専門家に相談してみることをおすすめします。